Аналитика: Ситуация с банковской ликвидностью несколько обострилась

05.03.2025 \ Аналитика

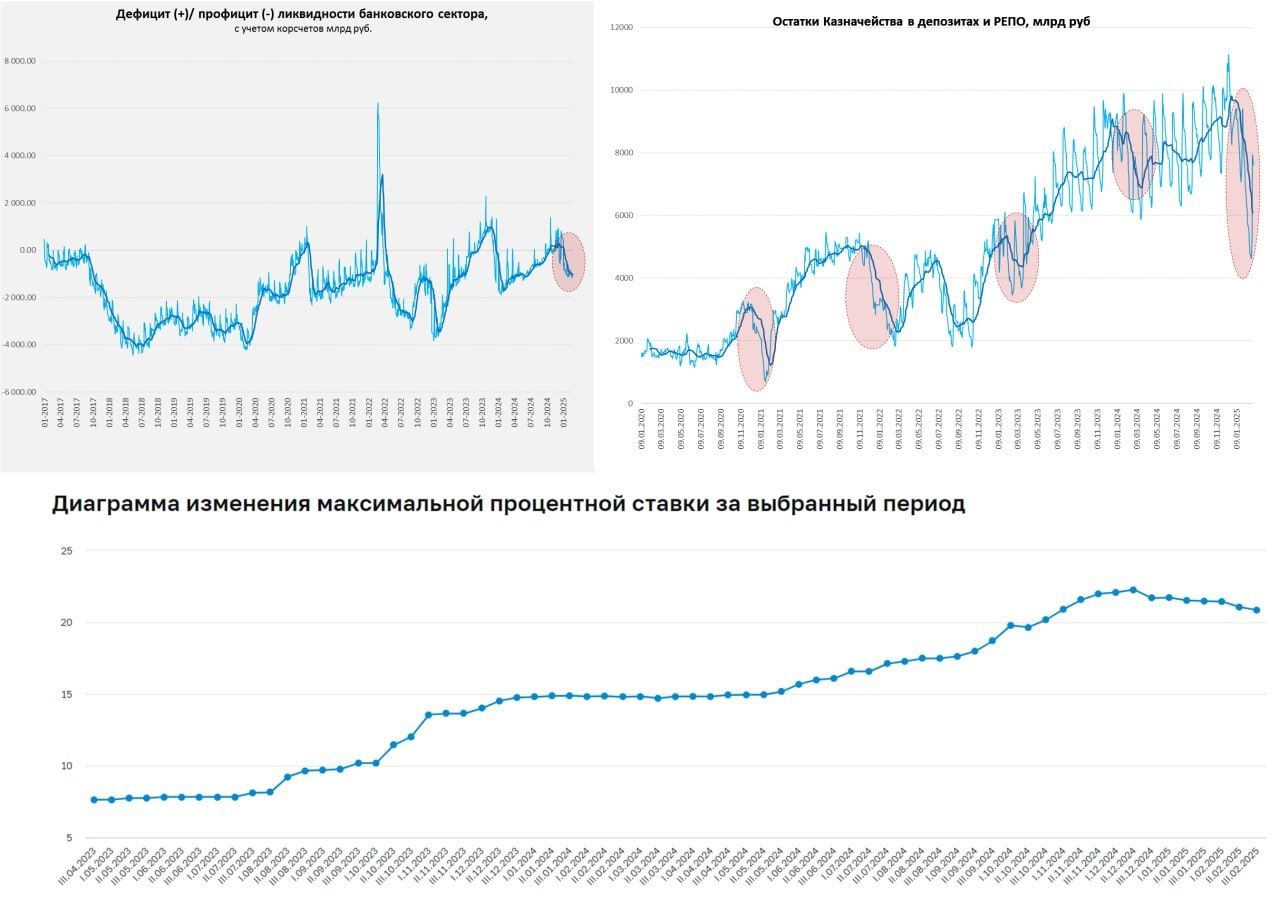

Как наш Минфин начал активно тратить "заначки" в феврале, ситуация с банковской ликвидностью несколько обострилась, хотя продолжает сохраняться устойчивый профицит ликвидности в системе около ₽1 трлн, но короткие ставки выросли. Отчасти ситуация обусловлена структурными факторами – Минфин очень много забрал с банковских депозитов в феврале, хотя история сезонная, но в этот раз крайне резкая: изъяли около ₽4.7 трлн в моменте, а потом вернули ₽3.2 трлн (когда собрали налоги). Бюджет к 27 февраля потратил ₽7.8 трлн, но это до налогов, в Минфине заявили, что расходы будут ниже уровня февраля прошлого года (₽3.6 трлн), а по итогам квартала будет близко к плановым.

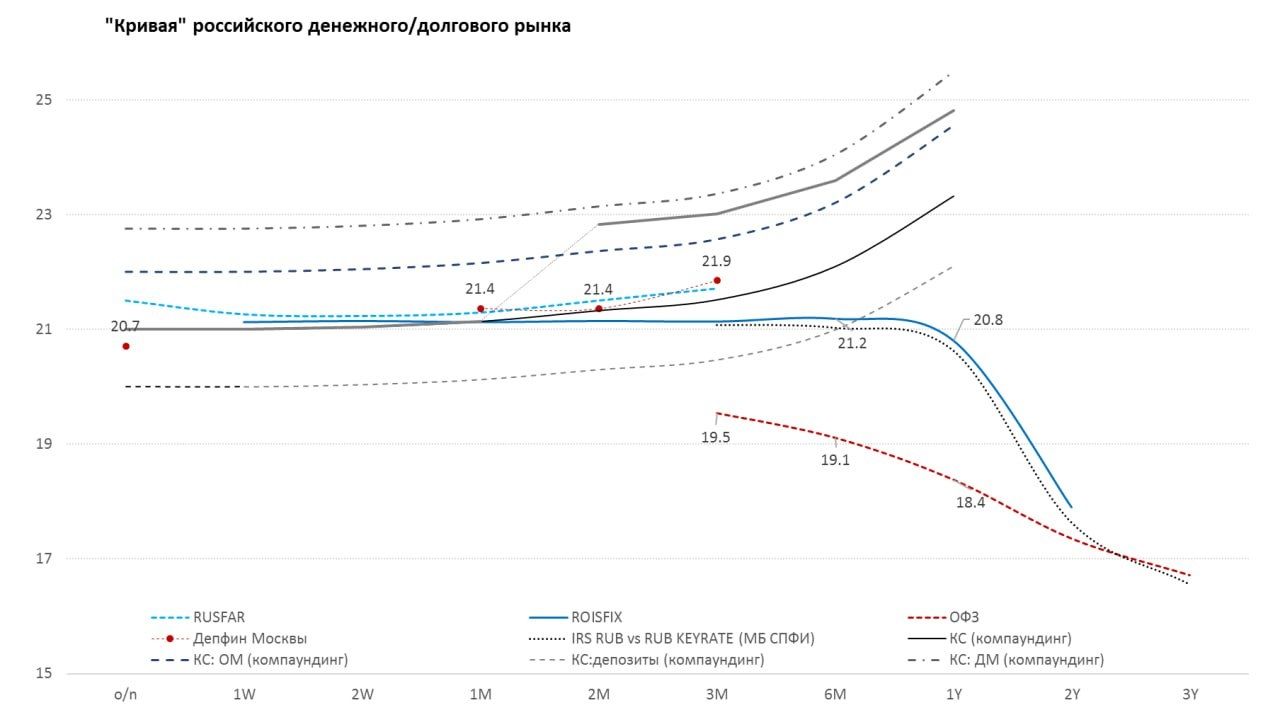

“В целом по кварталу мы более-менее на ту же сезонность выходим, то есть в том году у нас был в феврале всплеск расходов, в этом году в январе. В феврале они будут ниже, чем в прошлом году, скорее всего”. "В бюджете заложено $70 [за баррель], сейчас мы видим ближе к $60. Соответственно, если этот уровень сохранится ближе к $60, то дефицит будет побольше. Меньше чем на 1% ВВП побольше. Но, повторюсь, мы больше ориентируемся на структурный баланс при базовых нефтегазовых доходах. Вот его мы должны выполнить", - отметил Колычев. ДОП.: Минфин хочет снизить долю ОФЗ-ПК до около 30% "Наши целевые параметры в доле таких инструментов находятся на диапазоне 20-30%, а сейчас мы ближе к 50%, 45% плюс-минус" На это накладывается погашение выданных месячных РЕПО – тех самых, которые некоторые пытались называть QE, из выданных на пике ₽1.4 трлн осталось ₽0.55 трлн и до конца марта они будут погашены – «неQE» свернули. Это может добавлять напряжения на денежном рынке из-за чего ставки овернайт держатся выше ключевой даже при общем профиците ликвидности. При этом, депозитные ставки продолжают дрейфовать вниз: для населения 20.85% (+1.5 п.п ФОР и АСВ), Депфин Москвы 21-22% (+1% ФОР). Кредитные ставки снижаются не так быстро... Но нормализация ставок, похоже, происходит на слабости кредитования, выдачи кредитов населению в феврале пока идут на ~40-45% ниже прошлогодних уровней, т.е. около ₽0.6 трлн за месяц - небольшое оживление. Корпоративный кредит по ряду оценок тоже слабый, хотя объективных данных здесь пока нет и надо смотреть что нарисуется когда выйдут отчеты.

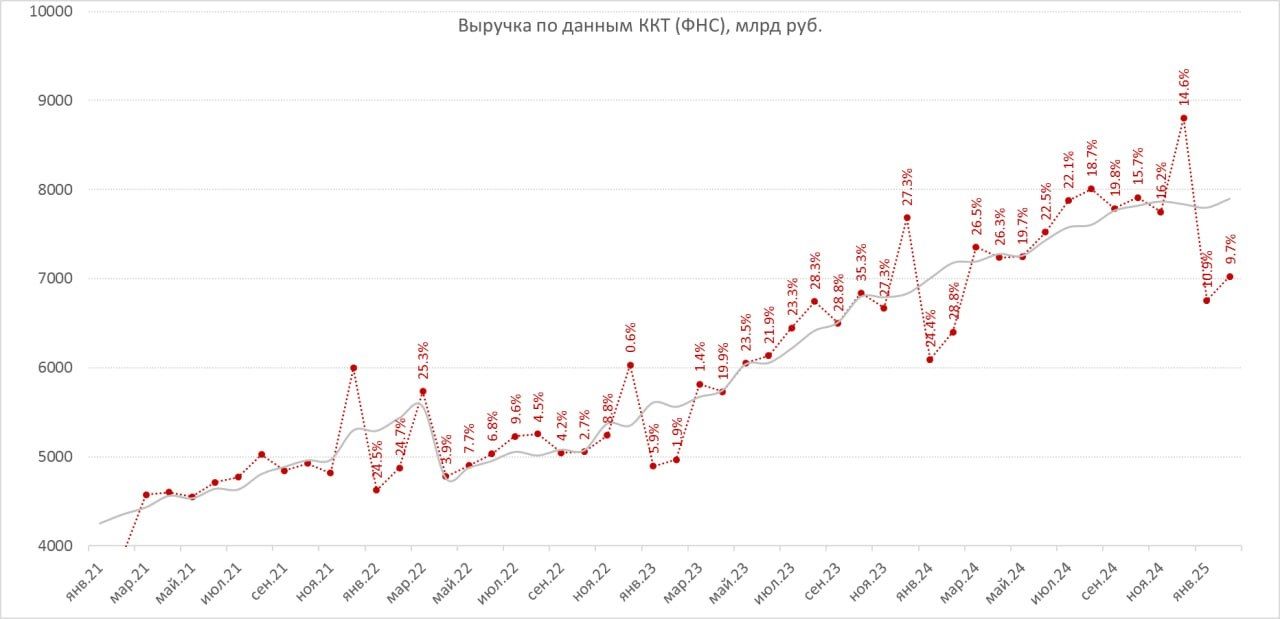

В целом можно сказать, что большие операции Минфина и погашение РЕПО ЦБ привели к повышенным ставкам на денежном рынке, депозитные ставки постепенно дрейфуют вниз на снижении напряженности относительно нормативов и охлаждении кредитной активности. P.S.: Рост выручки компаний по данным ФНС (ККТ) в феврале составил 9.7% г/г в номинале, т.е. был даже ниже уровня годовой инфляции, что может говорить о сохранении слабого спроса в начале года.

P.P.S.: Минфин предложил продлить обязательную продажу экспортной выручки еще на год.

Егор Сусин, Источник - Финам Авторизуйтесь, чтобы оставить комментарий. |